Реферат: Применяемые Финансовые Информационные Системы (ФИС)

Реферат: Применяемые Финансовые Информационные Системы (ФИС)

Цель выпуска облигаций - заем средств для вложения в крупномасштабные государственные проекты, для дополнительного финансирования производственно-хозяйственной деятельности корпораций. Экономическим содержанием покупки облигации является кредитная операция, в которой покупатель облигации выступает как кредитор, а эмитент облигации - как заемщик средств.

Существует большое разнообразие типов облигаций, которые классифицируются по нескольким признакам (табл. 6).

Таблица 6.

Классификация облигаций

| Признак классификации | Типы облигаций |

| Тип эмитента | Займы государственных органов Банковские долговые обязательства Облигации акционерных обществ |

| Способ обеспечения | Обеспеченные гарантией правительства Корпоративные, обеспеченные залогом имущества (ипотечные, конвертируемые) |

| Способ Погашения номинала | Срочные С распределенным временем погашения С последовательным погашением . фиксированной доли (тиражные, лотерейные) |

| Срок действия | Краткосрочные ' Среднесрочные Долгосрочные |

| Выплата дохода и способ погашения займа | Купонные (с выплатой купонного дохода) Дисконтные Смешанные (размещаемые с дисконтом и имеющие купонную ставку) |

В течение периода жизни облигации ее характеризуют:

• номинальная стоимость, определяемая эмитентом при выпуске займа;

• купонный процент (при наличии купона) или дисконт;

• срок погашения облигации;

• срок выплаты процентов.

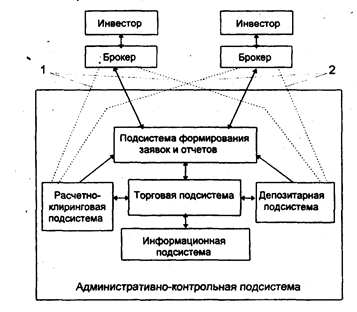

Обобщенная схема функциональных подсистем биржи, соответствующая традиционному ведению сделок с ценными бумагами и позволяющая реализовать все технологические этапы биржевого процесса представлена на рис. 16.

Подсистема формирования заявок и отчетов. Эта подсистема предваряет и завершает работу основной функциональной подсистемы биржи - торговой. В ней формируются ведомости (книги) заявок, затем информация передается в торговую подсистему, а по окончании торговой сессии формируется отчетная документация для брокеров.

Все ИСБТ поддерживают технологию ввода заявок непосредственно с рабочего места участника торгов, а некоторые (американская Pacific Stock Exchenge,) - ввод заявок с удаленного терминала.

В настоящее время ввод заявок осуществляется с клавиатуры и с бумажного носителя (маркируемых бумажных заявок).

Технология ввода заявок с клавиатуры является традиционной, тогда как технология применения маркируемых бумажных заявок используется лишь при наличии специальных устройств ввода (Нью-йоркская фондовая биржа. Американская фондовая биржа и Токийская фондовая биржа). Данная технология возникла в связи с тем, что брокеру не всегда удобно самому работать на компьютере, вследствие чего снижается эффективность по ряду сделок. На маркируемой бумажной заявке выделены позиции кода брокера, кода ценной бумаги, количества ценных бумаг, признака сделки (покупка-продажа), типа заявки, цены и прочих условий, которые могут присутствовать в заявке. Брокер помечает маркером позиции, характеризующие его заявку, и передает ее для ввода.

Для "электронных" бирж характерно использование принципа "обратной связи". На этапе ввода заявок это выражается в том, что после приема заявки система посылает подтверждение брокеру путем печати заявки на его терминале или передачи сообщения о прохождении заявки.

Рис. 16. Обобщенная схема функциональных подсистем биржи:

взаимосвязи 1 и 2 существуют в том случае, если расчетно-клиринговые и депозитарные функции осуществляют сторонние организации

Помимо информационных связей с торговой подсистемой данная подсистема имеет также информационные связи с расчетно-клиринговой и депозитарной подсистемами, откуда поступают данные о наличии денежных средств на счете брокера-покупателя и наличии ценных бумаг на счете-депо брокера-продавца.

Торговая подсистема. Данная подсистема в функциональном плане включает в себя собственно проведение биржевых торгов, начиная от анализа поступающих из подсистемы заявок и отчетов данных и заканчивая совершением сделки. Подсистема функционирует только в период торговой сессии, определенный правилами проведения торгов для данной биржи.

Технологическое решение биржевых торгов нашло свое отражение в торговле ценными бумагами по правилам простого или двойного аукциона. Простой аукцион - торг ведется по единому типу ценной бумаги; заявка удовлетворяется по предложенной наилучшей цене (аукцион продавца, получающего предложения покупателей, или аукцион покупателя, выбирающего лучшее предложение продавцов). Двойной аукцион - одновременная конкуренция и продавцов, и покупателей.

На "электронных" биржах управление торгами осуществляется при помощи компьютера. На ряде бирж (Нью-йоркская, Американская фондовые биржи) существует специальное лицо, управляющее торгом, - специалист (маклер, сайтори). На Нью-йоркской фондовой бирже специалист при работе с книгой заявок использует маркируемые карты, на которых указывает номера сцепленных заявок, а остальная информация берется из базы данных. На Американской фондовой бирже используется сенсорное устройство для ввода информации: специалисту достаточно прикоснуться к строке экрана с выведенной на него книгой заявок, чтобы "дать добро" на заключение соответствующей сделки. На Pacific Stock Exchenge -бирже, объединяющей два торговых зала (Лос-Анджелес и Сан-Франциско), в системе SCOREX специалист выдает для нелимитированных заявок определенную команду:

А - заявка реализуется по цене, назначенной системой исходя из спроса и предложения не только на данной бирже, но и на остальных биржах;

В - специалист вводит наиболее выгодную цену по данной заявке из предлагаемых брокерами в "толпе";

G - специалист приостанавливает заявку при возможности улучшения цены и реализации заявки по более выгодной цене.

По сцепленным заявкам оформляется сделка, данные по которой поступают в подсистему формирования заявок и отчетов, расчетно-клирин-говую и депозитарные подсистемы.

Раснетно-клиринговая и депозитарные подсистемы. Данные подсистемы осуществляют расчет текущих позиций участников торгов по денежным средствам, финансовым инструментам (ценным бумагам) и итоговым обязательствам участников по завершении торговой сессии. Основная цель данных подсистем - реализация принципа трех "п": "поставка против платежа", который означает единовременное осуществление расчетов по обязательствам участников (перевод денежных средств по счетам участников совпадает с переводом ценных бумаг по счетам-депо). По международным стандартам все взаимозачеты по сделке должны быть совершены в трехдневный срок, т.е. если сделка состоялась в день t, то расчеты завершаются в день (1+3).

Организационно данные подсистемы на бирже не обязательно оформляются в соответствующие подразделения. Поставщиками услуг, выполняемых этими подсистемами, могут быть сторонние организации, соединенные с биржевыми системами посредством телекоммуникаций. Функции депозитария, например, в Германии выполняют два акционерных общества «Deutscher Kassenverein» и «Deutscher Auslandskassenverein»: первое предназначено для ценных бумаг, выпущенных акционерными или государственными организациями Германии, а второе - для иностранных ценных бумаг. Поставщиками расчетно-клиринговых услуг по денежным средствам выступают банки, расчетно-клиринговые палаты.

Одно из главных требований, предъявляемое к этим подсистемам участниками рынка, - сведение к минимуму риска инвесторов при заключении сделки. Риск имеет организационную составляющую (она выражает степень урегулирования взаимодействия биржи и поставщиков соответствующих услуг), а также техническую составляющую (она определяется надежностью компьютерных систем и сетей). Для эффективного функционирования данных подсистем и реализации принципа трех "п" необходимо соблюдение следующих условий:

• расчеты по сделкам между участниками производятся не по каждой сделке, а по итоговому сальдо (данное условие не характерно для "электронных" бирж, где во время торгов наличие денежных средств и ценных бумаг у участника меняется в соответствии с его поведением во время торговой сессии);

• отслеживание позиций участников по денежным средствам и ценным бумагам во время торговой сессии;

• ценные бумаги учитываются на счетах-депо, т.е. существуют в безналичной форме;

• по возможности клиринг и депозитарное обслуживание осуществляются в одной организации или при наличии нескольких структур между ними должны быть четко налажены взаимоотношения.

Информационная подсистема. Ее основное функциональное назначение - накопление всей доступной информации, предшествующей и сопутствующей биржевому процессу, а также генерируемой им, и выдача биржевой информации или результатов анализа биржевого процесса внешним приемникам информации.

Исторически сложилось так, что именно в рамках данной подсистемы впервые стали применяться технические средства для распространения информации о заключенных сделках и курсах ценных бумаг.

Первопроходцем в этой области можно назвать Нью-Иоркскую фондовую биржу. Именно здесь в 1867 г. начал действовать тикер - биржевой телеграф для передачи данных о результатах торгов, а в 1881 г. результаты сделок отражались уже в ходе биржевой торговли на табло - электромеханической доске. Тогда же установился и определенный стандарт биржевого сообщения: код эмитента, цена открытия, цена закрытия, средневзвешенная цена, количество ценных бумаг. Именно в это время начался этап совершенствования технических средств в рамках информационной подсистемы с целью передачи информации и отражения результатов сделок в том темпе, который диктовала работа биржи. Тикер работал в 1867 г. со скоростью 50-60 символов/мин, а почти через столетие, в 1961 г. - до 900 символов/мин.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22