Реферат: Основы общей экономической теории

Реферат: Основы общей экономической теории

Обратим внимание, что М0 - абсолютно ликвидный агрегат, М1 обладает меньшей ликвидностью и т.д.

Иногда динамика измерителей денежной массы оказывается разнонаправленной. М2 и М3 более точно отражают тенденции в развитии экономики, чем М1. Резкие изменения в этих агрегатах часто сигнализируют об аналогичных изменениях в ВНП. Вместе с тем единого мнения о том, какой показатель денежной массы лучше, не существует.

В силу неразвитости инструментов денежного рынка российские денежные агрегаты существенно отличаются от используемых в развитых рыночных системах. Существенно ниже ликвидность российских “почти денег”.

При исследовании воздействия денег на экономику в зарубежных странах рассматривают агрегаты М1 или М2. При проведении денежно-кредитной политики в Российской Федерации для контроля за денежной массой чаще всего используется агрегат М2. На 1 декабря 1997 года денежный агрегат М2 в Российской Федерации составил 371,1 млрд. руб.

В условиях широкомасштабных наличных расчетов в нашем национальном хозяйстве важно отслеживать динамику М0. В динамике состава денежной массы заметно преувеличена доля наиболее высоколиквидных денежных агрегатов М0 (на 1.01.95 - 37,3 % от М2; на 1.01.96 - 36,6; на конец 1996 г. - около 35 %), а также и М1 (на 1.01.95 - 64,6 % от М2; на 1.01.96 - 60,2)[38].

Это связано со следующими причинами:

1. Высокими темпами инфляции, низкой инвестиционной активностью.

2. Отсутствием инструментов денежного рынка, страхующих от высоких темпов инфляции и рисков потерь сбережений.

3. Стремлением предпринимателей уклониться от уплаты налогов через наличные расчеты по коммерческим сделкам.

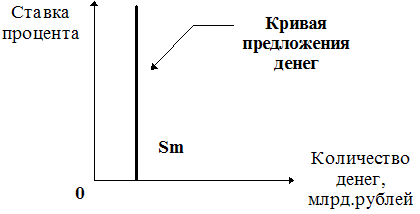

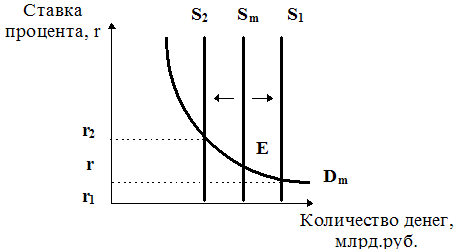

Рассмотрим денежный рынок со стороны предложения. Контроль за денежным предложением осуществляет центральный банк страны, в России - Центральный Банк Российской Федерации. Центральный банк стремится поддерживать предложение денег на стабильном уровне, не зависящем от изменений рыночной ставки процента. Графически предложение денег (Sm) интерпретируется как вертикальная прямая.

Рисунок 65. Графическая интерпретация денежного предложения.

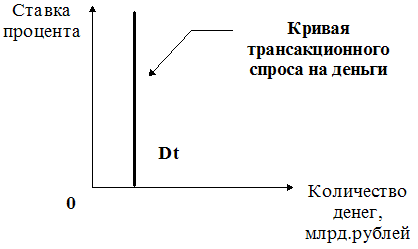

Спрос на деньги вытекает из их двух функций - быть средством обращения и средством накопления. Первая функция денег обусловливает спрос на деньги для сделок купли-продажи. Такой спрос называют трансакционным. Спрос на деньги для сделок определяется преимущественно величиной номинального ВНП. Если же выявлять зависимость спроса на деньги для сделок со ставкой банковского процента, то общепризнанно, что наблюдается его абсолютная неэластичность. Графически это интерпретируется следующей диаграммой, отражающей независимость трансакционного спроса на деньги от процентной ставки.

Рисунок 66. График спроса на деньги для сделок (трансакционного спроса).

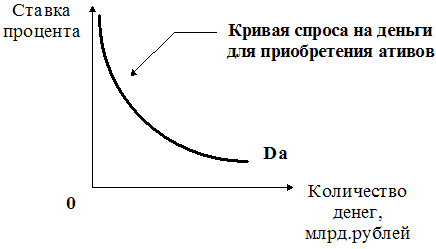

Функция денег как средства сбережения обусловливает спрос на деньги для приобретения финансовых активов: облигаций, акций, векселей. Этот спрос обусловлен стремлением получить доход в форме дивидендов или процентов и изменяется обратно пропорционально уровню процентной ставки.

Эта зависимость отражается на кривой спроса Da:

Рисунок 67. График спроса на деньги со стороны активов.

Кривая спроса на деньги со стороны активов отражает обратную зависимость этой части спроса на деньги от ставки процента.

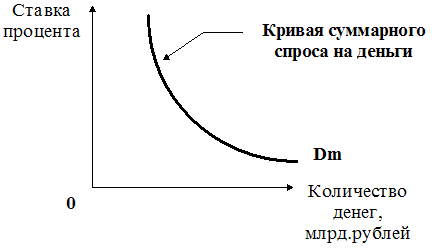

Совокупный (суммарный) спрос на деньги показывает общее количество денег, необходимое для товарных сделок и приобретения ценных бумаг, других финансовых активов при каждой возможной ставке процента.

Рассмотрение спроса на деньги как совокупности составляющих было предложено Дж. М. Кейнсом. При этом он считал, что люди прежде всего ценят свойство ликвидности денег, то есть имеет место предпочтение ликвидности. Предпочтением ликвидности объясняется желание хранить часть богатства людьми в форме денег. Спрос на деньги для приобретения в форме активов Кейнс расценивал как спекулятивный спрос, обусловленный желанием избежать потерь капитала, вызываемый хранением активов в форме облигаций в периоды ожидаемого повышения норм ссудного процента.

Общий спрос на деньги интерпретируется смещением по горизонтальной оси прямой спроса на деньги со стороны активов Da, на величину, равную спросу на деньги для сделок, Dt.

Рисунок 68. График суммарного спроса на деньги (Dm).

Рассмотрим равновесие на денежном рынке с помощью графической интерпретации.

Рисунок 69. Равновесие на денежном рынке.

Объединив графики спроса и предложения денег, мы можем показать, как складывается равновесие на денежном рынке. Исходное равновесие денежного рынка Е сложилось при спросе на деньги Dm и денежном предложении Sm. Оно сформировалось при процентной ставке r.

Рассмотрим реакцию денежного рынка на изменение предложения денег. Если предложение денег увеличится до S1, то результатом будет снижение процентной ставки до r1. Это связано с тем, что излишек предложения денег население и предпринимательский сектор инвестируют в ценные бумаги и другие финансовые активы. Это обусловит рост курса ценных бумаг, который находится в обратной зависимости с процентной ставкой. Процессы примут противоположный характер при снижении денежного предложения до S2.

Регулирование денежного предложения осуществляется с помощью системы мер денежно-кредитной политики.

4. Денежно-кредитная политика: цели и инструменты

Участники финансовых рынков, предпринимательские круги внимательно следят за действиями центральных банков, проводящих денежно-кредитную политику государства, поскольку денежная политика может оказать большое влияние на развитие инфляционных процессов, динамику национального производства, уровень безработицы.

Кредитно-денежная политика государства состоит в изменении денежного предложения (количества денег в обращении) в целях изменения спроса, уровня цен в национальной экономике, объема национального производства и занятости.

Главными целями денежно-кредитной политики являются :

· снижение денежного предложения в периоды инфляции;

· расширение количества денег в обращении в периоды спадов и безработицы.

Изменение денежного предложения осуществляется, главным образом, не путем увеличения или сокращения эмиссии наличности, а посредством воздействия на объемы коммерческого кредитования. Денежно-кредитная политика может быть направлена либо на стимулирование кредита (кредитная экспансия), либо на его сдерживание и ограничение (кредитная рестрикция)

Основные инструменты кредитно-денежной политики реализует Центральный банк, проводя:

· политику минимальных резервов;

· политику открытого рынка (операции с государственными ценными бумагами);

· учетную политику.

Основной проблемой российской экономики 90-х годов была жесткая инфляция. В этой связи основными мерами государственной денежно-кредитной политики были действия, направленные на снижение денежной массы.

а) Политика минимальных резервов

Мы уже отмечали, что коммерческие банки должны хранить в Центральном банке обязательные резервы. Минимальные резервы выполняют две основные функции в регулирование банковской системы. Первая состоит в том, что они как ликвидные средства служат обеспечением обязательств коммерческих банков по депозитам клиентов. Изменяя нормы обязательных резервов, Центральный банк поддерживает ликвидность коммерческого банка на минимально допустимом уровне в соответствии с экономической ситуацией.

Другая функция минимальных резервов состоит в реализации целей денежно-кредитной политики. Посредствам изменения нормативов резервирования Центральный банк регулирует масштабы кредитной эмиссии коммерческих банков.

Отметим важное свойство банковской системы: банковская система в целом обладает способностью к изменению денежного предложения. Это связано с тем, что не все средства, аккумулируемые в банках, хранятся в них непосредственно.

В условиях нормального функционирования банковской системы приток новых вкладов в каждый данный момент примерно равен обычно по объему снимаемым со счетов средствам, поэтому потребности в 100 % резервировании вкладов нет. Вместе с тем Центральный банк обязывает коммерческие банковские учреждения резервировать часть вкладов, то есть устанавливает обязательные нормы резервирования как процент от активов.

Рассмотрим пример. Допустим, что обязательная резервная норма. (rr) составляет 20 %, или 1/5 (в долях). Рассмотрим баланс коммерческого банка, назовем этот банк Первым. Пусть сделан новый вклад на текущий (расчетный) счет Первого банка в 1 000 млн. рублей. Тогда из этих 1 000 млн. рублей, находящихся на счетах Первого банка, 800 млн. могут быть направлены на кредитование. Предположим, что часть средств с банковских счетов направляется на кредитование - например, семей для покупки жилья или фирм для инвестиций.

Баланс Первого коммерческого банка

| Актив | Пассив | ||

| Обязательные резервы | 200 млн. руб. | Депозиты | 1 000 млн. руб. |

| Кредиты выданные | 800 млн. руб. | ||

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41, 42, 43, 44, 45, 46, 47, 48, 49, 50, 51, 52, 53, 54, 55, 56, 57, 58, 59, 60, 61, 62, 63, 64, 65, 66, 67, 68