Реферат: Основы общей экономической теории

Реферат: Основы общей экономической теории

1. Кредит в рыночной экономике

Кредит в дословном переводе означает доверию (credo - верю).

Понятие кредит в экономических отношениях берет начало от латинского creditum и означает «ссуда, долг».

Кредит - это система экономических отношений, выражающаяся в движении денежного капитала между кредитором и заемщиком. Кредит предоставляется на условиях: возвратности, срочности, обеспеченности и платности.

Лицо, предоставляющее капитал в кредит – кредитор, а берущее – заемщик.

Необходимость и возможность кредита связана с тем, что у одних экономических субъектов появляются временно свободные средства, которые выступают как источник кредита, а у других возникает потребность в них.

В условиях развитого рыночного хозяйства основным содержанием кредитных отношений становится движение ссудного капитала, то есть предоставление денежного капитала в долг, во временное пользование за плату.

Возвратность является неотъемлемой чертой кредита и отличает кредит от других форм движения капитала. Возвратность связана с временным характером высвобождения средств кредиторами.

Срочность кредитования - необходимая форма достижения возвратности кредита. Принцип срочности означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок.

Принцип обеспеченности кредита чаще всего понимается как материальная обеспеченность. Это означает, что ссуды обычно выдаются под конкретные материальные ценности, что гарантирует реальность возврата кредита. В современных условиях в качестве обеспечения кредита принимаются залоговые обязательства, гарантии и поручительства платежеспособных юридических и физических лиц, а также страховые полисы.

Платность означает, что каждый заемщик вносит определенную плату за право пользования ссудой. Реализация этого принципа на практике осуществляется главным образом через уплату банковского процента, который устанавливается в виде определенной доли от величины ссуженного капитала.

Важнейшие источники кредита:

1) средства, предназначенные для восстановления основного капитала (зданий, сооружений, оборудования, транспортных средств и т.п.) и накапливаемые по мере перенесения его стоимости в форме отчислений в амортизационные фонды ;

2) часть оборотного капитала (средства от реализации продукции, идущие на закупку сырья, привлечение рабочей силы и т.п.), высвобождаемая в связи с несовпадением времени продажи товаров и покупки сырья, топлива, выплаты заработной платы;

3) часть прибыли, предназначенная на расширение производства;

4) средства бюджетов и других финансовых фондов;

5) доходы и накопления граждан.

Формы кредита дифференцируют по различным критериям. Одним из важных критериев систематизации является субъектный. По этому признаку различают следующие формы кредита:

1. Коммерческий кредит - предоставляемый одними предпринимателями другим в виде продажи товаров с отсрочкой платежа. Такие кредиты оформляются векселем. Его объектом является товарный капитал, а целью - ускорение реализации товаров и заключенной в них прибыли. Коммерческое кредитование в плановой экономике было отменено реформой 1930 - 1933 годов. Возрождение коммерческого кредита в переходной экономике России идет с большими сложностями. Развитие коммерческого кредитования позволяет разрешать проблему взаимной задолженности предпринимательских фирм.

2. Банковский кредит - предоставляется банками, специальными финансово-кредитными учреждениями предпринимателям и фирмам в форме денежных ссуд. Это - основной вид кредита в рыночной экономике. Границы банковского кредита шире коммерческого, так как он не ограничен направлением, сроком и суммами кредитных сделок, что делает кредит более эластичным, расширяет его масштабы, повышает обеспеченность.

Банковские кредиты делятся на краткосрочные (сроком до одного года) и долгосрочные, выдаваемые на срок больше года.

3.Потребительский кредит предоставляется населению при покупке потребительских товаров. Широкое развитие потребительского кредита способствует расширению производственных возможностей, так как увеличивает платежеспособный спрос.

3. Государственный (муниципальный) кредит - особая форма кредитования. Здесь заемщиком выступает государство и местные органы власти по отношению к гражданам или юридическим лицам. Традиционная форма этого кредита - выпуск государственных (муниципальных) займов.

Роль кредита в рыночной экономике определяется следующими его функциями.

1. Кредит разрешает противоречие между пребыванием части капиталов в виде праздно лежащих денег и природой капитала, не терпящей отсутствия движения. (Капитал лишь тогда является таковым, если он приносит дополнительный доход.)

2. Кредит содействует расширению производства, развитию инвестиционных процессов, решает проблему недостатка собственных источников финансирования бизнеса.

3.Кредит способствует развитию процессов накопления и концентрации производства.

4.Благодаря кредиту происходит перераспределение капиталов между отраслями и регионами, структурная перестройка экономики. Производительный капитал закреплен в каждой предпринимательской единице в конкретной материальной форме (вложен в конкретные машины, сырье, оборудование и т.д.) и не может свободно перемещаться из одной фирмы в другую. Денежные капиталы, в соответствии с принципом максимальной выгоды, направляются в те сферы, где они дают наибольшую отдачу.

2. Двухуровневая банковская система: Центральный и коммерческие банки.

Банки – это экономические институты, которые обслуживают систему кредитных отношений.

Считается, что первые банки возникли на основе меняльного дела - обмена денег различных городов и стран. Это подтверждают этимологические корни слова “банк”, его происхождение от итальянского “banco” (стол, на котором средневековые итальянские менялы раскладывали свои монеты).

Действовавшая у нас до 1986 года банковская система коротко могла быть охарактеризована как одноуровневая. Банковское дело было монополизировано Государственным Банком СССР, наряду с которым существовала сеть специализированных банков: Сбербанк, Промстройбанк и др. Последние были, по существу, филиалами Госбанка.

Активное использование кредитных отношений в рыночном хозяйстве требует развития обширной банковской сети. Для стран с развитой рыночной экономикой характерно построение банковского сектора как двухуровневого.

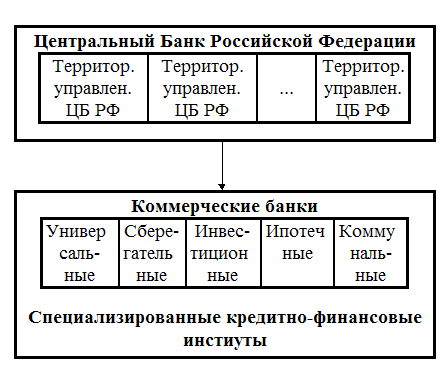

Двухуровневая банковская система основывается на взаимоотношениях между банками в двух плоскостях: по вертикали и по горизонтали. По вертикали - отношения подчинения между Центральным банком как руководящим, управляющим и контролирующим центром и низовыми звеньями - коммерческими и специализированными банками, другими кредитными институтами; по горизонтали - отношения равноправного партнерства между различными низовыми звеньями.

Необходимость создания двухуровневой системы банков обусловлена противоречивым характером рыночных отношений: с одной стороны, они требуют свободы предпринимательства и распоряжения частными финансовыми средствами, и это обеспечивается элементами нижнего уровня банковской системы - коммерческими банками и кредитными учреждениями; с другой стороны, этим отношениям необходимо регулирование: контроль и целенаправленное воздействие, что требует функционирования особого института в виде Центрального банка.

В 90-х годах в России была создана двухуровневая банковская система, в основном определены и разграничены функции Центрального банка и коммерческих банков.

Рисунок 64. Двухуровневая банковская система Российской Федерации.

Основными функциями Центрального банка являются:

· денежная эмиссия. (От латинского «emissio”- выпуск). Центральный банк пользуется монопольным правом выпуска национальных денежных знаков в обращение. Центральный банк осуществляет эмиссию в соответствии с потребностями хозяйственного оборота;

· функция банка правительства. Центральный банк обязан поддерживать государственные экономические программы, обслуживать бюджетные расчеты, способствовать управлению государственным долгом, проведению денежно-кредитной политики;

· функция банка банков. Центральный банк является кредитором последней инстанции, он предоставляет национальным кредитным институтам возможность рефинансирования на определенных условиях при временном дефиците у них кредитных ресурсов. Центральный банк является расчетным центром;

· роль органа надзора за коммерческими банками и финансовыми рынками.

Низовое звено банковской системы состоит из сети коммерческих банков, непосредственно выполняющих функции кредитно-расчетного обслуживания клиентов на коммерческих принципах. Основной его составляющей являются универсальные коммерческие банки. Важнейшими их функциями традиционно являются:

· аккумуляция временно свободных денежных средств, сбережений и накоплений;

· осуществление и организация расчетов в народном хозяйстве;

· кредитование отдельных хозяйственных единиц, юридических и физических лиц;

· учет векселей и операций с ними;

· хранение финансовых и материальных ценностей;

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41, 42, 43, 44, 45, 46, 47, 48, 49, 50, 51, 52, 53, 54, 55, 56, 57, 58, 59, 60, 61, 62, 63, 64, 65, 66, 67, 68