Реферат: Анализ финансового состояния предприятия

Реферат: Анализ финансового состояния предприятия

|

8. Коэффициент концентрации собственного капитала Стандартное значение не должно быть ниже 0.5-0.6, в нашем случае коэффициент равен 0.48, что можно считать вполне удовлетворительным. |

|

9. Коэффициент финансовой зависимости Равен 2.08 показывает, что сумма активов лишь на половину состоит из собственного капитала. |

|

10. Коэффициент концентрации привлеченного капитала Показывает, что активы больше чем на половину состоят из обязательств. Поскольку долгосрочных обязательств за отчетный период не было, а краткосрочные обязательства составляют лишь 0,24% в общей структуре баланса, то коэффициенты 4,5 анализировать не имеет смысла. 11. Коэффициент структуры долгосрочных вложений 12. Коэффициент долгосрочного привлечения заемных средств 13. Коэффициент соотношения собственных и заемных средств Показывает, что на 1 рубль обязательств приходится 1.08 рубля собственного капитала. |

|

14. Коэффициент маневренности собственных средств Показывает, что собственные оборотные средства почти на половину (0,47) покрывают собственный капитал. |

Оборачиваемость средств в расчетах достаточно высокая.

Наиболее интересным является коэффициент оборачиваемости авансируемого капитала (активов), который составляет два с половиной месяца, т.е. в течение года активы оборачиваются почти пять раз(4.77).

Слишком большой показатель оборачиваемости производственных запасов также говорит о профиле деятельности предприятия – торгово-закупочная.

В целом по показателям деловой активности работу предприятия можно признать хорошей.

| 1. Рентабельность реализованной продукции (%) |

|

2. Рентабельность продаж (%) Эти два коэффициента очень малы, поскольку прибыль от реализации была незначительной по отношению к выручке и себестоимости. По этой же причине следующие два показателя невысокие. |

| 3. Рентабельность авансированного капитала (%) 0.84 |

| 4. Рентабельность собственного капитала (%) 1.79 |

Заключение

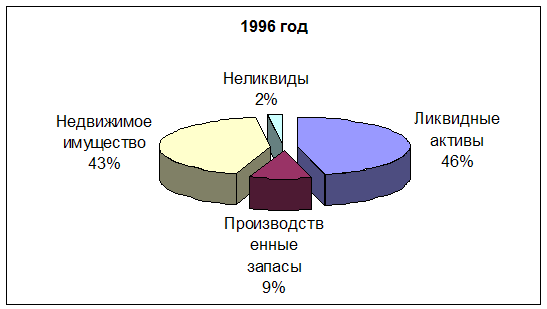

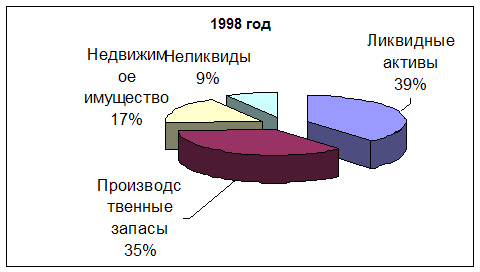

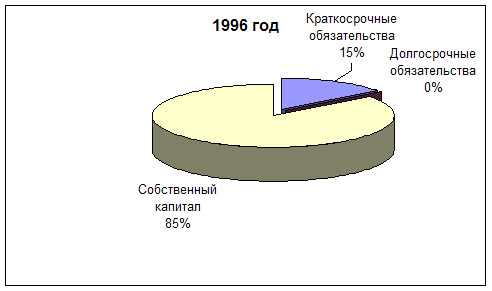

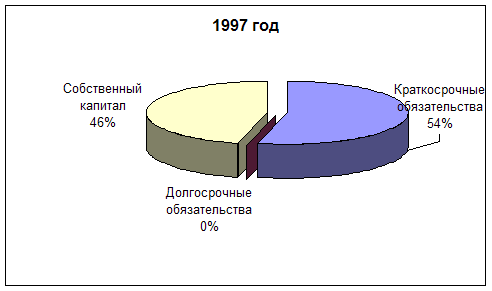

Для проведения заключительного анализа представим в виде диаграммы основные статьи активов и пассивов.

|

Рассмотрим изменение структуры активов по годам.

Сравним полученные результаты с числовыми изменениями этих показателей.

Данная гистограмма показывает, что при скачке общей суммы активов в 1997 году в 1,8 раза, в 1998 году остались практически на старом уровне.

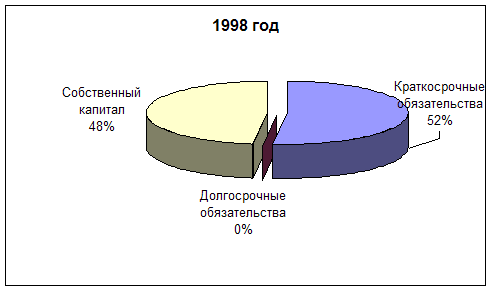

Рассмотрим изменение структуры пассивов по годам.

Из приведенных диаграмм и произведенных выше вычислений следует отметить:

1. По структуре активов.

В 1996 году слишком маленькую часть занимали производственные запасы, что в первую очередь говорит о том, что предприятие занималось продажей под заказ, либо использовало договорные отношения и отпускала товар со склада предприятия-изготовителя.

Структура активов 1997 и 1998 года практически идентичны.

Поскольку весь анализ производился на основании предприятия «Торгснаб», занимающегося продажей и обслуживанием торгового и технологического оборудования, то структуру активов в 1998 году можно признать вполне приемлемой для данного вида деятельности. Желательно только увеличить долю недвижимого имущества, что поможет инвесторам более благоприятно относиться при выделении кредитов.

2. По структуре пассивов

Если в 1996 году предприятие в основном пользовалось собственными средствами, то в 1997-1998 годах более половины всех пассивов составляют краткосрочные обязательства, которые фактически представляют собой оплаченный, но неотгруженный товар.

Долгосрочными обязательствами предприятие не пользуется.

На протяжении всего периода можно отметить только рост активов (пассивов) в 1997 году. Небольшое падение общей суммы активов (пассивов) в 1998 году с учетом практически галопирующей в период с августа по декабрь инфляции следует характеризовать как ухедшения в положении предприятия.

| Показатели |

1 996 |

1 997 |

1 998 |

|

1. Всего доходов и поступлений |

6 896 360 |

8 596 847 |

6 956 258 |

| 2. Выручка от реализации продукции | 6 559 555 | 8 555 730 | 6 826 640 |

| 3. Себестоимость (полная) продукции | 6 559 184 | 8 549 561 | 6 816 590 |

| 4. Результат от реализации | 371 | 6 169 | 10 050 |

| 5. Прочие доходы и поступления | 336 805 | 41 117 | 129 618 |

| 6. Прочие расходы и издержки | 21 704 | 21 887 | 87 679 |

| 7. Балансовая прибыль (убыток) | 315 472 | 25 399 | 51 989 |

| 8. Налог на прибыль | 9 783 | 7 140 | 3 649 |

| 9. Чистая прибыль | 305 689 | 18 259 | 48 340 |

Показатель общих доходов и поступлений в 1998 году упал до уровня 1996 года что говорит о кризисе в экономической деятельности предприятия.

|

1 996 |

1 997 |

1 998 |

|

| Оценка ликвидности | |||

| 1.Общий коэффициент покрытия | 3,72 | 1,39 | 1,43 |

| 2. Коэффициент быстрой ликвидности | 3,12 | 0,48 | 0,75 |

| 3. Коэффициент абсолютной ликвидности | 2,10 | 0,10 | 0,39 |

| 4. Коэффициент ликвидности при мобилизации средств | 0,60 | 0,91 | 0,68 |

| 5 Доля собственных оборотных средств в покрытии запасов | 4,51 | 0,43 | 0,63 |

| 6. Коэффициент покрытия запасов | 1,40 | 1,08 | 1,25 |

| Оценка финансовой устойчивости | |||

| 1. Коэффициент концентрации собственного капитала | 0,85 | 0,46 | 0,48 |

| 2. Коэффициент финансовой зависимости | 1,17 | 2,17 | 2,08 |

| 3. Коэффициент концентрации привлеченного капитала | 0,15 | 0,54 | 0,52 |

| 4. Коэффициент структуры долгосрочных вложений | 0,00 | 0,00 | 0,00 |

| 5. Коэффициент долгосрочного привлечения заемных средств | 0,00 | 0,00 | 0,00 |

| 6. Коэффициент соотношения собственных и заемных средств | 0,17 | 1,17 | 1,08 |

| 7. Коэффициент маневренности собственных средств | 0,47 | 0,46 | 0,47 |

| Оценка деловой активности | |||

| 1. Оборачиваемость средств в расчетах (в оборотах) | 16,82 | 110,38 | 68,66 |

| 2. Оборачиваемость средств в расчетах (в днях) | 21,41 | 3,26 | 5,24 |

| 3. Оборачиваемость производственных запасов (в оборотах) | 76,62 | 21,62 | 11,21 |

| 4. Оборачиваемость производственных запасов (в днях) | 4,70 | 16,65 | 32,12 |

| 5. Оборачиваемость кредиторской задолженности (в днях) | 29,20 | 17,61 | 31,45 |

| 6. Продолжительность операционного цикла (в днях) | 26,11 | 19,91 | 37,36 |

| 7. Продолжительность финансового цикла (в днях) | -3,09 | 2,30 | 5,91 |

| 8. Коэффициент оборачиваемости авансируемого капитала (активов) | 6,13 | 7,57 | 4,77 |

| то-же в днях | 58,69 | 47,57 | 75,50 |

| 9. Коэффициент оборачиваемости оборотного капитала | 8,53 | 11,14 | 6,39 |

| Оценка рентабельности | |||

| 1. Рентабельность реализованной продукции (%) | 0,01 | 0,07 | 0,15 |

| 2. Рентабельность продаж (%) | 0,01 | 0,07 | 0,15 |

| 3. Рентабельность авансированного капитала (%) | 7,15 | 0,40 | 0,84 |

| 4. Рентабельность собственного капитала (%) | 14,26 | 0,67 | 1,79 |

1. По основным направлениям деятельности.

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14