Реферат: Рынок корпоративных облигаций и основные направления повышения его эффективности

Реферат: Рынок корпоративных облигаций и основные направления повышения его эффективности

2. Удобство вложений. Золото и антиквариат также представляют собой

низкорисковую форму вложений, но работа с ними сопряжена с гораздо

большими проблемами - его необходимо хранить, оберегать от кражи, кроме

того, реализация золота и антиквариата может потребовать длительного

времени и высоких затрат.

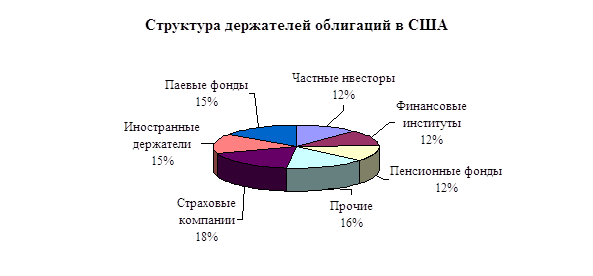

Поскольку облигации сопряжены с меньшим риском, они активно приобретаются теми, кто имеет высокий уровень риска по своим обязательствам, страховыми компаниями, пенсионными фондами, банками (в большинстве стран существуют законодательные ограничения по работе этих организаций с акциями, а вложения в облигации подвержены гораздо меньшим ограничениям). С другой стороны, физические лица зачастую готовы принять более высокий уровень риска для получения большего дохода — поэтому доля частных инвесторов среди держателей облигаций меньше, чем среди держателей более доходных инструментов (например, акций). США в настоящее время структура держателей облигаций вы

глядит следующим образом:

Диаграмма

1: Структура держателей облигаций в США

При

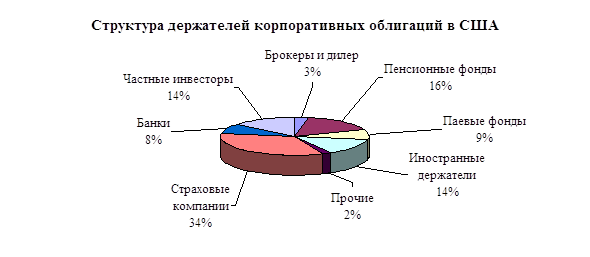

этом структура держателей корпоративных облигаций несколько отличается

от обшей структуры держателей облигаций и имеет следующий вид:

Диаграмма 2: Структура держателей корпоративных облигаций в США

Похожей является и структура держателей облигаций в Японии, где частным лицам принадлежит около 22% облигаций, а остальное приходится на долю финансовых институтов. На Тайване доля частных инвесторов составляет 11%, а доля финансового сектора — 85%; в Корее на долю финансового сектора также приходится порядка 80% всех инвестиций в корпоративные облигации. Естественно, значимость той или иной группы инвесторов среди держателей облигаций различна в разных странах, хотя имеет место общая тенденция, состоящая в доминирующей роли финансового сектора, на долю которого приходится 70-80% всего объема инвестиций в корпоративные облигации.

При этом среди инвесторов из финансового сектора значительную роль играют небанковские финансовые институты (инвестиционные фонды, страховые компании, пенсионные фонды). В странах, где эта группа финансовых институтов достаточно развита, они обычно опережают банки. Такая ситуация объясняется тем, что банковская деятельность состоит прежде всего в привлечении депозитов и выдаче кредитов и вложения в ценные бумаги в большинстве стран не являются существенной сферой банковской деятельности. Покупка корпоративной облигации во многом эквивалентна выдаче кредита. При этом, однако, выдача кредита обычно предпочтительна для банков, поскольку кредит в большинстве случаев выдается банками своим клиентам, с которыми у банков имеются длительные связи, и имеется возможность осуществлять мониторинг их деятельности. В отличие от банков другие группы финансовых институтов, такие как страховые компании и инвестиционные фонды, не имеют возможности заниматься прямым кредитованием. Более того, они не осуществляют расчетно-кассового обслуживания заемщиков и не имеют возможности осуществлять таким образом мониторинг их деятельности. Поэтому эти группы финансовых институтов в большей степени заинтересованы в приобретении облигаций, в том числе корпоративных, и именно страховые компании и инвестиционные фонды являются основными инвесторами на рынке облигаций.

Все большую значимость в США и ряде других стран приобретают так называемые инвестиционные фонды. Идея деятельности инвестиционного фонда состоит в том, что фонд аккумулирует сбережения за счет выпуска своих ценных бумаг и вкладывает их в ценные бумаги, существующие на фондовом рынке. При этом инвестору, вложившему деньги в фонд, принадлежит как бы часть портфеля фонда. Инвестиционные фонды могут вкладывать средства или в конкретные виды ценных бумаг (например, только акции или только облигации), или в различные виды ценных бумаг. Наиболее активны на рынке облигаций специализированные фонды облигаций и сбалансированные фонды, инвестирующие часть активов в акции и часть — в облигации. На денежном рынке роль паевых фондов (так называемых взаимных фондов денежного рынка) в структуре держателей корпоративных долговых бумаг (коммерческих бумаг) еще выше.

Частные инвесторы обычно менее активны на рынке облигаций, нежели на рынке акций. Сравнительно низкую значимость облигаций у частных инвесторов можно проиллюстрировать структурой вложений частных инвесторов в различные финансовые инструменты. В США облигации (государственные, муниципальные и корпоративные) занимали в 1998 году всего 11.1%, в Германии — 13%[4]. Этому можно дать достаточно логичное объяснение, поскольку вложения в облигации и банковские депозиты являются близкими заменителями друг друга, а возможная разница в процентных ставках может быть нивелирована комиссией брокера, особенно при небольших суммах вложений. С другой стороны, у рынка акций такого заменителя нет, хотя в последнее время основной объем вложений в акций во многих странах (прежде всего США) опосредуется инвестиционными фондами. В ряде стран существует практика выпуска специализированных сберегательных облигаций для населения, однако применяется это в основном при выпуске государственных или муниципальных облигаций (в этом случае государство не только хочет привлечь заемные средства, но и дать населению надежный инструмент сбережений). Из стран, где частные инвесторы занимают существенное место на рынке облигаций, можно отметить Китай. Из европейских стран частные инвесторы занимают значительное место в Португалии, что, впрочем, связано с тем, что уровень жизни населения и объем сбережений растет быстрее, чем происходит развитие финансовых институтов.

Глава 2 Структура рынка корпоративных облигаций

2.1 Виды облигаций

Облигации характеризуются следующими основными показателями:

· Обеспечение (наличие/отсутствие, вид).

· Срок до погашения.

Срок до погашения показывает, какой период времени остался до погашения, т. е. до выплаты владельцу облигации номинальной стоимости.

· Номинал облигации (валюта номинала, сумма номинала)

Номинал — эта та сумма денег, которая будет возвращена владельцу в момент погашения облигации. Обычно это фиксированная в денежном выражении сумма, например, $1 000 или 100 руб., хотя иногда применяется измерение номинальной стоимости в товарном эквиваленте (например цена 1 кг золота) или привязка номинальной стоимости к твердым ценам. В США стандартным номиналом облигаций является $1 000, облигации с меньшей номинальной стоимостью называются детскими облигациями (baby bonds).

· Купон (размер, периодичность выплаты)

Купонная ставка показывает, какой процент будет получать держатель облигации. Купонная ставка указывается в процентах годовых от номинальной стоимости облигации. Например, если купонная ставка составляет 10% годовых, а купонный период — 6 месяцев, то раз в 6 месяцев владелец облигации будет получать 5% от номинальной стоимости облигации. Облигации могут и не предусматривать никаких купонных выплат (так называемые дисконтные облигации).

· Дополнительные условия (конвертируемость, наличие пут или колл опциона, наличие гарантий со стороны третьих лиц и т. д.).

В большинстве стран при выпуске облигаций приняты так называемые соглашения об облигациях. В соответствии с таким соглашением эмитент назначает попечителя - официальное лицо, которое гарантирует, что интересы держателей облигаций защищаются и условия соглашения выполняются (обычно в роли попечителя выступает банк). Между попечителем и эмитентом и заключается соглашение, которое и описывает параметры облигаций, и, кроме того, содержит в себе так называемые ограничивающие договоренности, ограничивающие некоторые аспекты деятельности эмитента (например, может оговариваться невозможность выпуска эмитентом долговых обязательств, имеющих более высокий приоритет, чем данный выпуск облигаций).

Поскольку облигации характеризуются достаточно большим набором параметров, неудивительно, что существует большое количество различных видов облигаций, применяемых в мировой практике. При этом трудно дать некоторую исчерпывающую и вместе с тем логичную классификацию всех возможных видов.

В соответствии с выделенными выше основными характеристиками облигаций мы классифицируем их по следующим признакам: степени обеспеченности, размеру купона, сроку обращения. Кроме того, есть ряд видов облигаций, не попадающих в данную схему. Отдельно можно выделить конвертируемые облигации.

Классификация видов облигаций:

Виды облигаций по степени обеспеченности:

· Обеспеченные облигации:

- Облигации, обеспеченные залогом недвижимости

- Облигации, обеспеченные оборудованием

- Облигации, обеспеченные залогом ценных бумаг

- Облигации, обеспеченные пулом ипотечных кредитов

- Облигации, обеспеченные другими активами.

· Необеспеченные облигации

- Субординированные необеспеченные облигации.

· Гарантированные облигации.

Виды облигаций по размеру купона:

· Дисконтные облигации (облигации с нулевым купоном)

· Облигации с глубоким дисконтом

· Купонные облигации:

- Облигации с постоянным купоном

- Облигации с переменным купоном

- Облигации с отсроченными купонными платежами

Страницы: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11