Реферат: Общий подход к реализации методики краткосрочного финансового планирования

Реферат: Общий подход к реализации методики краткосрочного финансового планирования

ПДПср, ОДПср- средние суммы положительного и отрицательного денежного потока в одном интервале планового периода;

dПДП, dОДП- среднеквадратическое (стандартное) отклонение сумм денежных потоков положительного и отрицательного.

Из финансовых коэффициентов рассматриваются коэффициент достаточности чистого денежного потока предприятия; коэффициент ликвидности денежного потока; коэффициент эффективности денежного потока, а также коэффициент реинвестирования чистого денежного потока. Расчет ведется по следующим формулам.

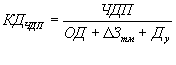

Коэффициент достаточности чистого денежного потока, КДЧДП:

где ЧДП- сумма чистого денежного потока предприятия в плановом периоде;

ОД- сумма выплат основного долга по долго- и краткосрочным кредитам и займам предприятия;

DЗТМ- сумма прироста запасов товарно- материальных ценностей в составе оборотных активов предприятия;

Ду- сумма дивидендов (процентов), выплаченных собственниками предприятия (акционерами) на вложенный капитал (акции, паи и т.п.).

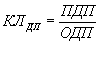

Коэффициент ликвидности денежного потока предприятия, КЛДП:

где ПДП- сумма валового положительного денежного потока предприятия в плановом периоде;

ОДП- сумма валового отрицательного денежного потока предприятия в плановом периоде.

Коэффициент эффективности денежного потока предприятия, КЭДП:

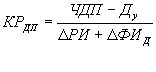

Коэффициент реинвестирования чистого денежного потока предприятия, КР ЧДП:

где ЧДП- сумма чистого денежного потока предприятия в плановом периоде;

Ду- сумма дивидендов (процентов), уплаченных собственниками предприятия (акционерам) на вложенный капитал (акции, паи и т.п.);

DРИ- сумма прироста реальных инвестиций предприятия(во всех их формах) в плановом периоде;

DФИД- сумма прироста долгосрочных финансовых инвестиций предприятия в плановом периоде.

Кроме формирования месячной производственной программы итогом данного этапа планирования являются скорректированные динамические регистры (блок 2.6). На каждом предприятии желательно иметь динамические регистры денежных потоков, а также дебиторской и кредиторской задолженностей /2/. Динамические регистры денежных потоков включают: поступления средств на счет предприятия за отгруженные товары и оказанные услуги; динамику доходов от фондовой деятельности (управление фондовым портфелем, доходы от новой эмиссии акций); расходование выручки от продаж по основным направлениям (закупка сырья и материалов, оплата труда, постоянные расходы и другие текущие потребности предприятия); выплату процентов по кредитам; выплату дивидендов; инвестиционные расходы; величину свободных средств предприятия (или величину их дефицита).

Эта информация используется в дальнейшем при расчете бюджетов предприятия.

3. Расчет бюджетов предприятия

Процедура бюджетирования предусматривает /2/:

1) бюджетное планирование деятельности структурных подразделений;

2) сводное (комплексное) бюджетное планирование деятельности предприятия.

Бюджетное планирование деятельности структурных подразделений включает расчет следующих бюджетов: бюджет материалов, трудовой бюджет, смету накладных расходов бюджет капитала.

При разработке бюджетов структурных подразделений руководствуются принципом декомпозиции, который заключается в том, что каждый бюджет более низкого уровня является детализацией бюджета более высокого уровня, т.е. бюджеты цехов являются частями бюджета производства, а бюджеты производства- частями сводного комплексного бюджета.

При разработке сводного годового бюджета используются следующие данные: прогноз денежной выручки от реализации продукции; обобщенные данные по постоянным издержкам производства с распределением их по основным видам продукции; данные по переменным издержкам по каждой товарной группе; прогноз удельного веса бартера и взаимозачетов в объеме реализации продукции предприятия; прогноз налоговых выплат, банковских кредитов и возможностей их возврата; данные по основным производственным и резервным фондам предприятия.

Составляющими сводного годового бюджета являются прогнозы: производственной программы и связанных с ней бюджетов закупок сырья и комплектующих, а также текущего и капитального ремонтов; прибыли и убытков и связанных с ними бюджетов цеховой себестоимости, бюджетов по труду, сметы административных расходов и сметы коммерческих расходов; бухгалтерского баланса предприятия; баланса доходов и расходов.

Сводный годовой бюджет и бюджеты структурных подразделений должны пересчитываться по окончании каждого месяца с исключением закончившегося месяца и добавлением нового двенадцатого месяца.

4.Расчет месячного финансового плана и прогноз оценки финансового планирования

Предлагаемая методика краткосрочного финансового планирования и прогноза оценки финансового состояния основана на прогнозировании его бухгалтерского баланса и отчета о финансовых результатах.

Планирование баланса осуществляется комбинированным методом, включающим матричный метод, учитывающий “золотое правило финансирования” и коэффициентный метод, в соответствии с которым при планировании используется информация о значениях финансовых коэффициентов. Расчеты показали, что средние относительные отклонения прогноза статей пассива бухгалтерского баланса от фактических значений при использовании предложенной методики не превышает 8 %.

Для оценки тенденции изменения финансового положения предприятия можно использовать интегральные показатели его финансового состояния. Сопоставление эффективности применения двух показателей: линейного (линейная комбинация финансовых коэффициентов) и нелинейного (корень квадратный из сумм квадратов отклонений фактических значений финансовых коэффициентов от их нормативов) показало, что для оценки тенденции изменения финансового положения пригодны оба показателя.

Кроме этих показателей в системе планирования может быть применен критерий, основанный на функции желательности Харрингтона /8,9/. В расчете функции Харрингтона учитываются не сами показатели (К1, К2, …, Кm), а их оценки уi, которые принимают следующие значения: 1,00-“отлично”; 0,80- “хорошо”, 0,63- “удовлетворительно”, 0,37- “неудовлетворительно”; 0,20- “неприемлемо”. Интегральный показатель состояния системы можно записать в виде произведения оценок:

Для рассмотренных в п.1 финансовых показателей первого и второго классов возможны состояния, которые показаны в табл.1 /2/ и табл.2.

Таблица 1

Состояния показателей первого класса

| Тенденции | Улучшение значений | Значения устойчивы | Ухудшение значений |

| Значения соответствуют нормативам (I) | I.1 | I.2 | I.3 |

| Значения не соответствуют нормативам (II) | II.1 | II.2 | II.3 |

Состояние I.1 означает, что значения показателей находятся в пределах рекомендуемого диапазона нормативных значений. Наблюдается движение показателей от границ к центру интервала. Финансово- экономическому положению предприятия можно дать оценку “отлично”.

Состояние I.2- значения показателей находятся в рекомендуемых границах. Анализ динамики показывает их устойчивость. Если значения находятся у одной из границ, то состояние- “хорошее”.

Состояние I.3- значение показателей находятся в рекомендуемых границах, но анализ указывает на их ухудшение (движение от середины интервала к границам). Оценка финансово- экономического состояния- “хорошо”.

Состояние II.1- значение показателей находятся за пределами рекомендуемых значений, но наблюдается тенденция к улучшению. В этом случае финансово- экономическое состояние может быть охарактеризовано как “хорошее” или “удовлетворительное”.

Состояние II.2- значения показателей устойчиво находятся вне рекомендуемого интервала, отклонения от норм небольшое.

Состояние II.3- значения показателей за пределами нормы и все время ухудшаются. Оценка состояния- “неудовлетворительно”.

Для показателей второго класса выделяют лишь следующие состояния: “улучшение”-1; “стабильность”- 2; “ухудшение”- 3.

Совместное состояние показателей первого и второго классов представлено в табл.2.

Таблица 2

Сопоставление состояний показателей первого и второго классов

| Состояние показателя первого класса | Состояние показателя второго класса | Оценка |

| I.1 | 1 | Отлично, отлично |

| I.2 | Хорошо, отлично | |

| I.3 | 2 | Хорошо, хорошо |

| II.1 | Удовлетворительно, хорошо | |

| II.2 | 3 | Удовлетворительно, неудовлетворительно |

| II.3 |

Неудовлетворительно, |

От оценок, приведенных в табл. 2, легко перейти к показателю, основанному на функции Харрингона. Такой переход осуществлен в табл.3.

Таблица 3

Переход к оценкам состояния, основанным на функции Харрингтона

| № | Оценки совместного состояния первого и второго классов | Показатель Харрингтона |

| 1 | “Отлично”, “отлично” | 1,00 х 1,00=1,00 |

| 2 | “Отлично”, “хорошо” | 1,00 х 0,80=0,80 |

| 3 | “Хорошо”, “хорошо” | 0,80 х 0,80=0,64 |

| 4 | “Хорошо”, “удовлетворительно” | 0,80 х 0,63=0,50 |

| 5 | “Удовлетворительно”, “неудовлетворительно” | 0,63 х 0,37=0,23 |

| 6 | “Неудовлетворительно”, “неудовлетворительно” | 0,37 х 0,37=0,14 |

Точно также, “проставляя оценки” финансовым коэффициентам, входящим, в линейный интегральный показатель финансового состояния и перемножая их, можно перейти от аддитивного интегрального показателя (линейной комбинации финансовых коэффициентов) к мультипликативному (произведению оценок).

Сопоставление расчетных и фактических значений интегрального показателя, основанного на функции Харрингтона, которое свидетельствует о достаточной степени надежности прогноза (коэффициент корреляции между значениями показателей, оцененный по фактическим и прогнозируемым значениям финансовых коэффициентов, равен 0,773).

Заметим, что в представленном виде интегральный показатель, построенный с использованием функции Харрингона, прост в конструировании, но он обладает существенным недостатком: все учитываемые Кi являются “равноправными”. Чтобы избежать данного недостатка, интегральный показатель можно задать, например в виде:

![]()

Здесь вклад каждого конкретного фактора уi в интегральный показатель определяется величиной ai. Действительно, дифференцируя I, получим:

Это соотношение имеет простой экономический смысл: величина αi показывает, на сколько процентов изменится показатель I при изменении оценки частного показателя уi на 1 %. Математические проблемы, связанные с нахождением коэффициента αi, рассмотрены в работе /11/.

Заключение

1. Предложен общий подход к реализации методики краткосрочного финансового планирования, основанный на финансовой диагностике и бизнес- плане деятельности предприятия. Реализация методики включает в себя следующие этапы: финансово- экономический анализ; формирование производственной программы; расчет бюджетов предприятия; планирование основных финансовых документов; оценка результатов финансового планирования.

2. В настоящее время каждый из этих этапов (не обязательно в указанной последовательности) реализуется на предприятиях при финансовом планировании. Однако существующая методика является весьма несовершенной.

3. Для повышения эффективности методики краткосрочного финансового планирования предлагается выполнять реализацию этапов плана в точном соответствии с указанной последовательностью из-за существенной взаимосвязи этапов. Кроме того, предусматривается совершенствование каждого этапа планирования.

4. Совершенствование этапов планирования сводится к следующему:

А) На стадии финансового анализа желательно использование матричных моделей бухгалтерского баланса; при проведении же самого анализа необходимо использовать контрольные карты экономических показателей, чтобы следить за их динамикой и иметь возможность осуществлять процедуру статистического регулирования.

Б) Расчет производственной программы осуществляется с использованием бизнес- планирования производственной, инвестиционной и финансовой деятельности предприятия. При этом, в основном, учитывается изменение регистра денежных потоков. Для оценки денежных потоков предлагается использовать чистую современную стоимость деятельности предприятия, срок окупаемости инвестиций и затрат на производство, внутреннюю норму доходности производственной, инвестиционной и финансовой деятельности и др.

Кроме того, рассматриваются некоторые специальные финансовые коэффициенты (коэффициенты достаточности чистого денежного потока; ликвидности денежного потока; эффективности денежного потока; реинвестирования чистого потока), а также коэффициент корреляции положительного и отрицательного денежного потока, который при оптимизации потоков должен стремиться к “+1”.

В) Процедура планирования бухгалтерского баланса осуществляется комбинированным методом, включающим матричный метод, учитывающий “золотое правило финансирования” и коэффициентный метод, в соответствии с которым при планировании используются значения финансовых коэффициентов.

Г) Для оценки тенденции изменения финансового положения предприятия предлагается использовать при планировании интегральные показатели его финансового состояния (линейный, нелинейный и основанный на функции Харрингтона).

Литература

1. Коласс Б. Управление финансовой деятельности предприятия. Проблемы, концепции и методы: Учебное пособие/ Пер. с франц. Под ред. проф. Соколова Я.В.- М.: Финансы, ЮНИТИ, 1997.-576с.

2. Методические рекомендации по реформе предприятий (организаций).- М.: ИНФРА-М, 2000.- 96с.

3. Быкадаров В.Л., Алексеев П.Д. Финансово- экономическое состояние предприятия М.: “Изд. ПРИОР”, 2000.- 96с.

4. Рожков И.М., Ларионова И.А., Елисеева Е.Н. В кн. “Информационные технологии в металлургии, экономике и образовании”. Сб. научн. трудов, М.: МИСиС, 2000.- с.40-45.

5. Сиськов В.И. Экономико- статистическое исследование качества продукции М.: Статистика, 1971.- 256с.

6. Ковалев В.В. Введение в финансовый менеджмент.- М.: Финансы и статистика, 1999.-768с.: ил.

7. Бланк И.А. Управление активами.- Киев: “Ника-Центр”, 2000.- 720с.

8. Harrington E.C. // The desirabillity Functiion Industrial Control. 1965. April. V.21. № 10. p. 494-498.

9. Ефименко С.П., Шахпазов Е.Х., Рожков И.М., Каширин Б.Л. // Известия вузов. Черная металлургия. 1993. № 7. с. 68-72.